La Banque Toronto Dominion (TD) émet une obligation garantie à deux tranches d’un montant de 5 milliards d’euros

Il s’agit de l’obligation garantie à deux tranches la plus importante jamais émise, et de la tranche unique la plus importante d’un montant de 3,5 milliards d’euros.

L’émission a été accueillie par une forte réaction positive du marché. Crédit Agricole CIB a été mandaté en qualité de co-teneur de livre sur les deux tranches et de fournisseur de couverture sur la tranche totale de 1,5 milliard d’euros à 7 ans.

Cette transaction a été la première apparition de l’émetteur sur le format garanti depuis le début de l’année. L’opération a restructuré les marchés des obligations sécurisées en euros, alors que l’offre des émetteurs canadiens était très limitée depuis le début de l’année.

En optant pour une tranche fixe à échéance courte et une à échéance relativement longue, l’émetteur a bénéficié d’un large public d’investisseurs, minimisant le risque de cannibalisation entre les deux tranches.

Par ailleurs, la valeur de rareté relative grâce à la compétence de l’émetteur a également favorisé un accueil favorable du marché.

L’émission est devenue la plus importante émission d’obligations garanties libellées en euros, avec un total de 5 milliards d’euros levé sur le marché. Il s’agit également de la tranche la plus importante jamais enregistrée avec 3,5 milliards d’euros pour la tranche courte.

- Réalisations clientsArticle19/02/2026

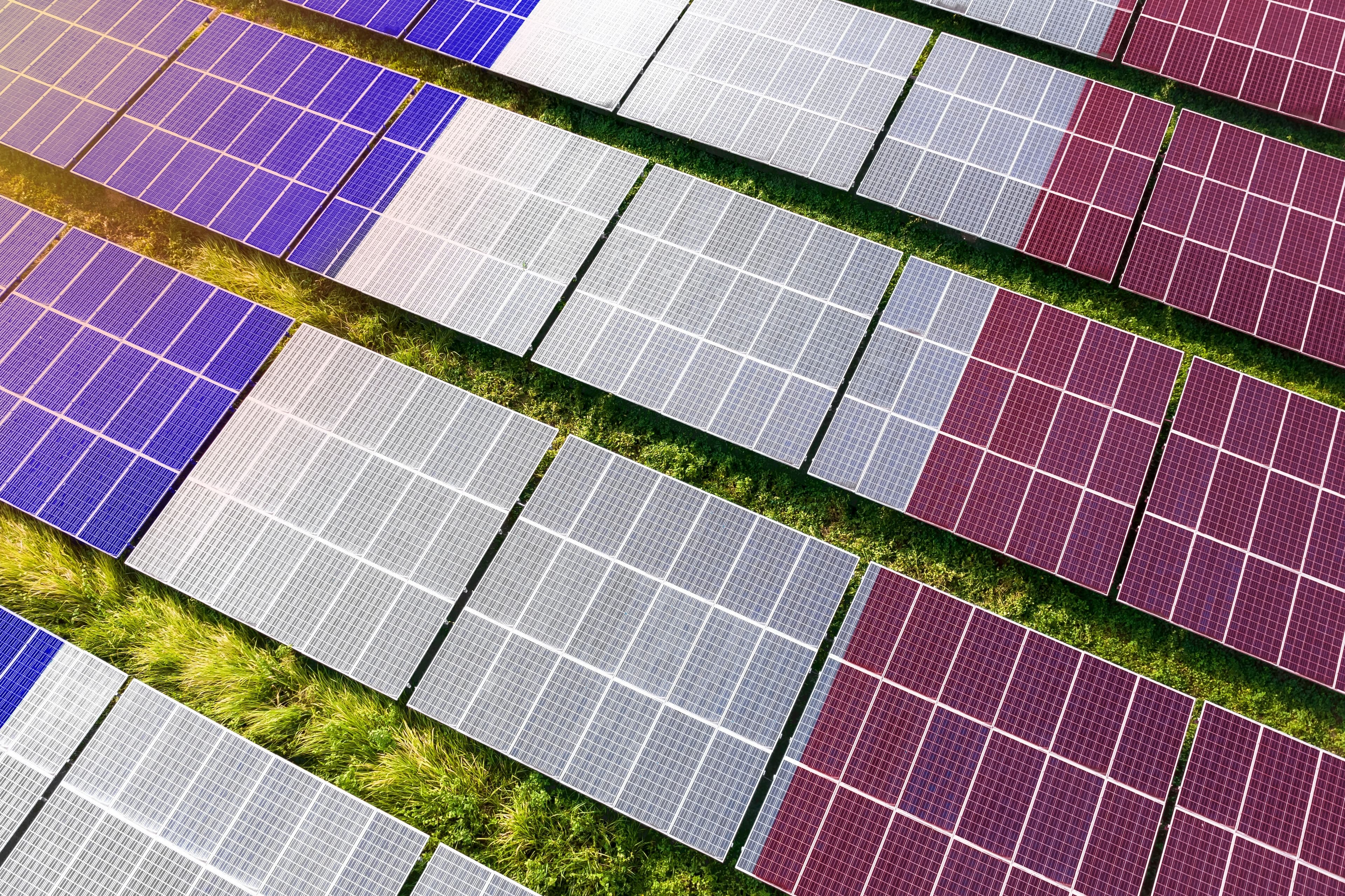

Crédit Agricole CIB aux côtés de GreenYellow dans le déploiement d’un large portefeuille de projets photovoltaïques en France

- Réalisations clientsArticle16/01/2026

Crédit Agricole CIB accompagne le Mexique pour son émission obligataire historique de 4,75 milliards d'euros liée aux ODD

- Réalisations clientsArticle14/01/2026

CACIB accompagne la République du Chili pour le 1er Sustainability-Linked Bond mondial intégrant un indicateur de performance lié à la biodiversité